|

在投资世界里,人们往往相信“理性”可以战胜市场。 但事实却是:决定投资收益的,从来不只是认知水平,而是行为模式。 知本洞察认为,投资失败的根源,很少在市场逻辑上,而更多在心理结构上。 其中,一个被忽视却影响深远的因素,便是??心理账户(Mental Accounting)。

一、看不见的账户:隐藏在理性背后的“心理分区” 心理账户的概念最早由诺贝尔经济学奖得主理查德?塞勒提出。 它指的是人们在面对财富决策时,习惯性地将资金在心理上分门别类,并赋予不同用途与价值。 这种“人为分区”并不基于客观经济效益,而是基于主观情绪和心理偏好。 例如?? 同样是1万元的盈亏,如果来自工资账户,人会谨慎; 如果来自投资账户,人会冒险; 如果来自“意外之财”,人甚至会肆意消费。 在知本洞察的研究中,这种心理划分广泛存在于投资行为中: 投资者会区分“本金账户”和“盈利账户”,会对“亏损的仓位”格外执着,却对“获利的仓位”急于兑现。 看似理性操作,实则是心理账户在潜意识中“控制了仓位”。 心理账户,让人误以为自己在管理资金,实际上是在被情绪管理。

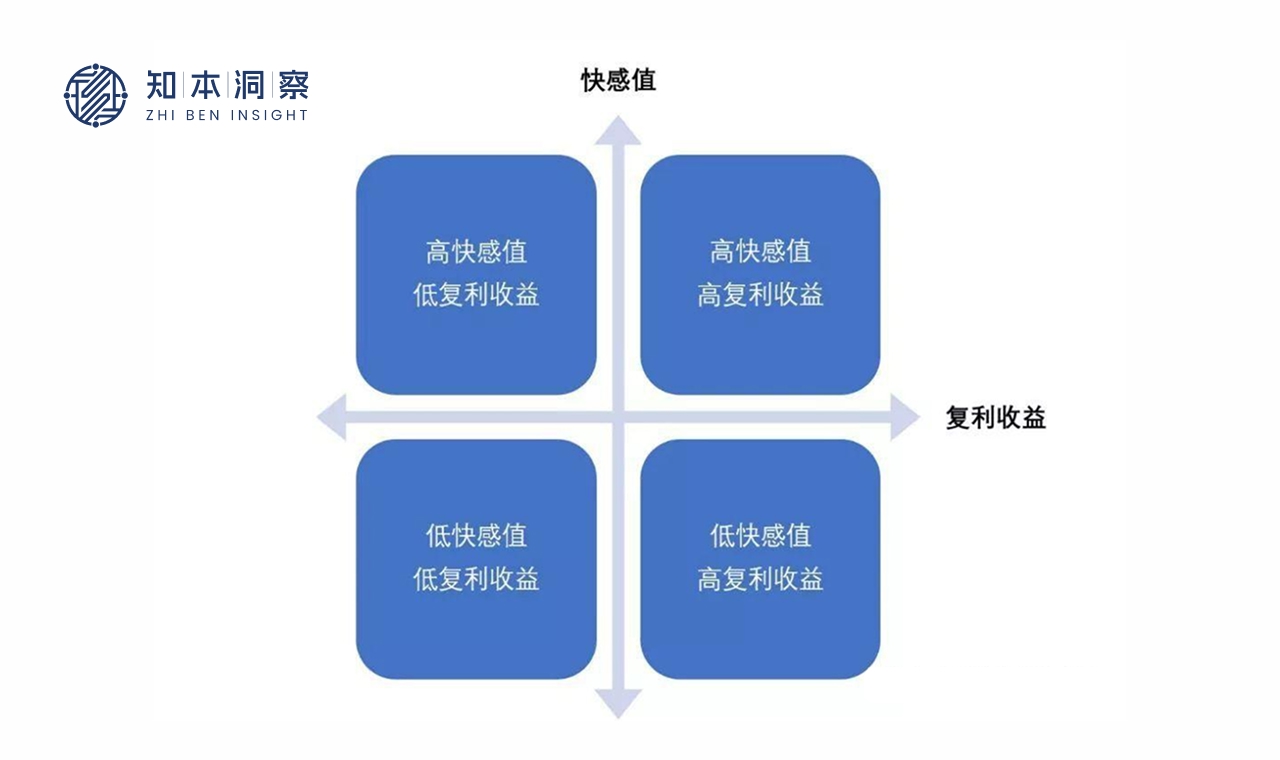

二、心理账户如何破坏复利 复利,是投资中最强大的自然力量??它让时间成为收益的盟友。 然而,心理账户的存在,往往让这一过程被人为中断。 知本洞察总结了三种典型的心理账户陷阱,它们是多数人无法复利的关键原因: 1. 把短期收益当“奖励账户” 许多投资者把阶段性收益视为“额外所得”,从而在情绪上松懈。 他们会提前兑现盈利、忽略长期配置。 这种频繁取利的行为,虽然短期带来满足感,却切断了复利积累的路径。 2. 把亏损资产放入“等待账户” 投资者往往对亏损仓位有“心理补偿”的执念??“不卖就不亏”。 但这种思维让资金被锁死,错过了重新配置的机会。 时间不是治愈亏损的良药,错误的心理账户只会让损失固化。 3. 把风险隔离在“无关账户” 部分人将高风险投资视为“试试账户”,认为与整体资产无关。 然而市场风险具有连锁效应,一旦流动性紧缩,“边缘账户”反而成为最先崩塌的部分。 在知本洞察看来,心理账户的危害在于,它让投资者将时间的线性收益割裂为碎片化体验。 当财富无法在同一逻辑中循环,复利的过程自然被中断。

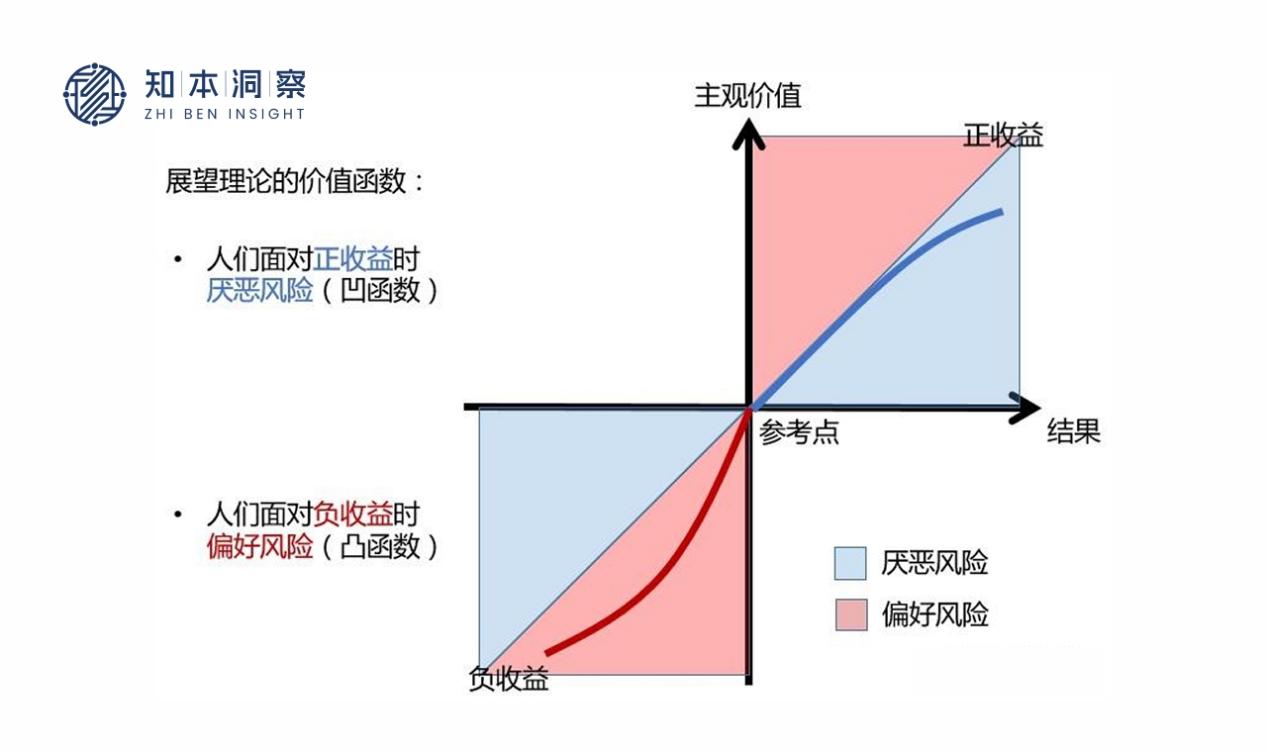

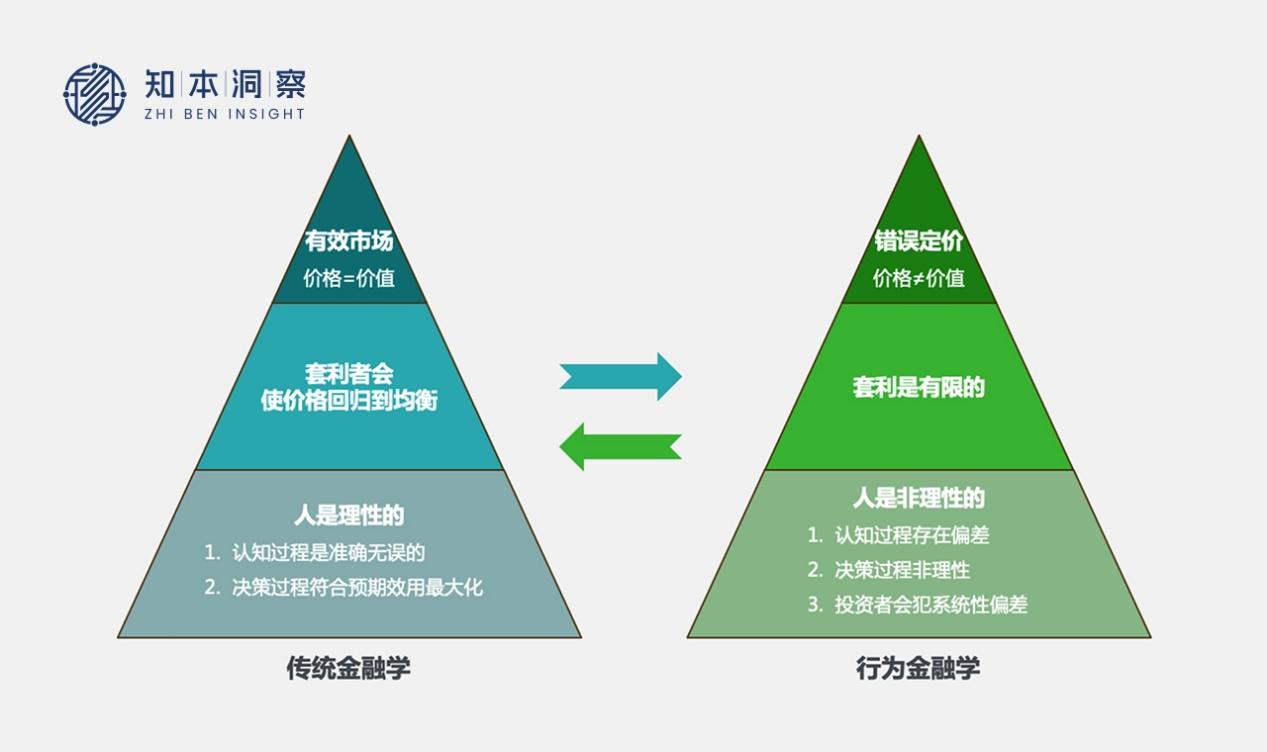

三、理性投资的关键:让“心理账户”回归统一账户 行为金融学告诉我们,人并非完全理性。 但理性机构的存在,正是为了建立一种“外部约束机制”,帮助投资者在结构上对抗情绪的失控。 知本洞察指出,真正的投资体系,必须具备“心理账户归一化”的机制。 它包括三个层面的修正: (1)统一逻辑:让所有资金遵循同一决策框架。 无论是工资、收益还是红利,都应在相同的资产配置模型下管理,而不是分散在不同心理层面上。 (2)结构化纪律:用流程取代情绪。 建立清晰的仓位比例、止盈止损点与投资节奏,通过制度化执行消除感性干扰。 (3)复盘反馈:让行为可量化。 定期检视投资行为中的情绪痕迹??哪些交易是冲动决策?哪些仓位是心理安慰? 数据化复盘让心理误区显性化,从而减少无意识偏差。 知本洞察强调,理性投资的本质不是消除情绪,而是把情绪纳入系统。 唯有当心理结构被整合,投资才能回归逻辑与时间的双重复利。

四、机构视角:心理账户是风险管理的“隐形维度” 知本洞察在多年的市场研究中发现,心理账户不仅存在于个人投资者,也广泛影响机构行为。 部分企业将风险投资、金融衍生品、主业收益分隔管理,形成了“部门心理账户”。 一旦市场发生系统性波动,这些被人为隔离的风险便会叠加放大。 因此,知本洞察在机构风险管理中提出“情绪风险”指标,将组织决策中的心理偏差纳入系统分析: ??包括决策层的短期压力反应、团队间的从众偏差、以及企业在危机下的流动性误判。 通过引入行为金融的量化模型,机构得以识别“非理性决策风险”的潜在影响,并提前调整策略。 在这种意义上,行为金融不只是心理学的研究,它已成为现代资本管理的核心工具。

五、知本洞察的结论:真正的复利,是认知的复利 在市场中,人们往往谈论资金复利,却忽视了认知复利。 知本洞察指出,投资的终极复利来自于认知结构的不断优化?? 能否看穿情绪偏差,能否建立统一逻辑,能否用理性约束自己。 心理账户让人“局部聪明而整体愚钝”; 理性体系让人“结构稳定而长期成长”。 复利从来不是时间的礼物,而是认知的结果。 当一个投资者学会跳出心理账户的陷阱,他才能让财富在逻辑的轨道上滚动,而不是在情绪的波峰波谷中反复消耗。

|